- Zwischen Januar und Oktober 2023 wurden rund 565 Tsd. Elektrofahrzeuge in Deutschland neu zugelassen, darunter 425 Tsd. BEVs (+38%) und 140 Tsd. PHEVs (-44%). Europa kommt im selben Zeitraum auf 1,63 Mio. (+45%) und China auf 4 Mio. (+19%) BEVs.

- In Deutschland bleibt VW nach den ersten zehn Monaten knapp vor Tesla Marktführer bei den Elektro-Neuzulassungen. Die BEV-Anteile der deutschen Marken liegen jedoch teils deutlich unter dem Marktdurchschnitt von 18%.

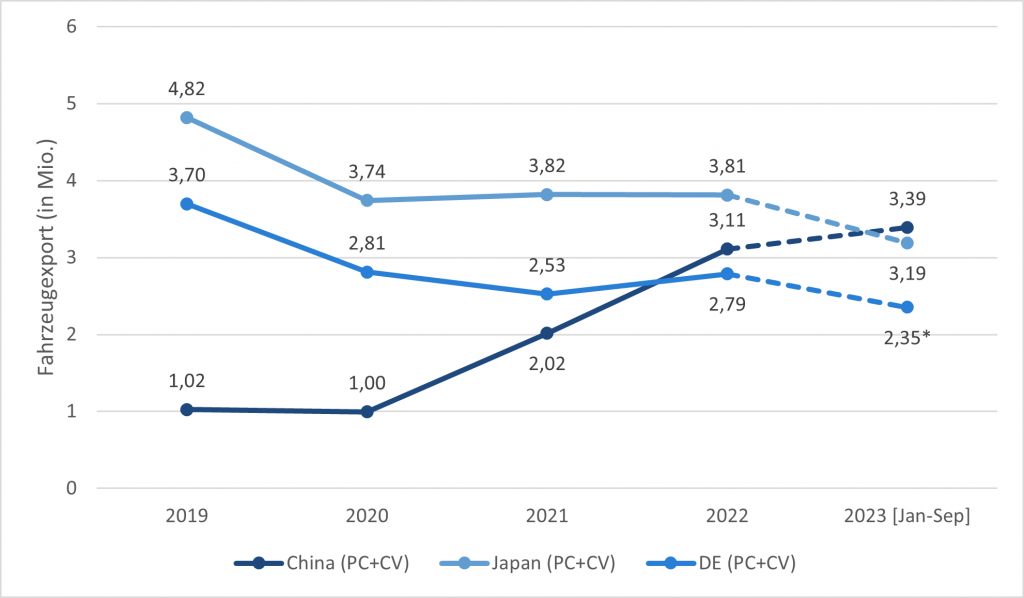

- China steigt im Jahr 2023 erstmals zum weltweit größten Auto-Exporteur auf. Zwischen Januar und September steigen die Exporte auf knapp 3,4 Mio. Fahrzeuge (+60%). Damit übertrifft die Volksrepublik angestammte Exportnationen wie Japan (3,2 Mio.) und Deutschland (2,4 Mio.).

Die Elektromobilität befindet sich im Jahresendspurt. Nach zehn Monaten wurden in Deutschland rund 425 Tsd. vollelektrische Pkw (BEV, +38%) sowie 140 Tsd. Plug-In-Hybride (PHEV, -44%) neu zugelassen. Damit macht die Bundesrepublik mehr als ein Viertel (26%) der BEV-Neuzulassungen sowie knapp ein Fünftel (17%) der PHEV-Neuzulassungen in Europa (EU-EFTA-UK) aus. Zusammen liegen die BEV-Verkäufe in Europa zwischen Januar und Oktober 2023 bei 1,63 Mio. Pkw (+45%). International bleibt jedoch China der mit Abstand größte Markt für E-Autos. Im Inland wurden nach zehn Monaten etwas mehr als 4 Mio. BEVs (+19%) verkauft, was einem Marktanteil von 23,2% entspricht. Außerdem gewinnt die Volksrepublik zunehmend an Bedeutung bei den Fahrzeugexporten: Bis September 2023 wurden rund 3,4 Mio. Fahrzeuge (+60%) nach Übersee verkauft, worunter sich auch 825 Tsd. BEVs und PHEVs (+110%) befinden. Damit ist China erstmals Exportweltmeister und überholt nach Deutschland im letzten Jahr nunmehr auch Japan. Das sind die wesentlichen Erkenntnisse einer aktuellen Studie des Center of Automotive Management (CAM) aus Bergisch Gladbach im Rahmen des Electromobility Report 2023.

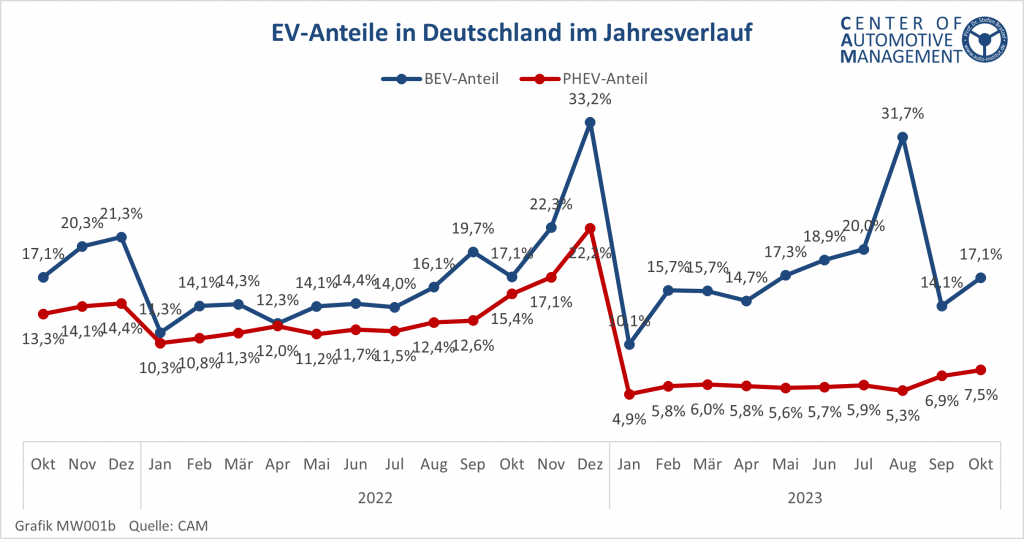

Nach zehn Monaten des Jahres 2023 wurden in Deutschland 424.623 reine Elektrofahrzeuge (BEV) zugelassen. Im Vergleich zum Vorjahrszeitraum entspricht dies einem Zuwachs von 37,8%. Damit entwickeln sich BEVs trotz des reduzierten Förderrahmens weiter überdurchschnittlich zum Gesamtmarkt, der um 13,5 % auf 2.357.025 Neuzulassungen zugelegt hat. Der Neuzulassungsanteil von BEVs an den Gesamtzulassungen steigt jedoch nur moderat von 14,8% auf nunmehr 18%. Insbesondere zeigt sich nach dem Auslaufen der Kaufprämie für gewerbliche Zulassungen eine geringere Neuzulassungsquote von BEVs im September und Oktober von 14,1 bzw. 17,1% (vgl. Abbildung 1). Der BEV-Anteil der gewerblichen Neuzulassungen liegt im Oktober sogar nur noch bei 11,3%. Für das Gesamtjahr rechnet das CAM nur noch mit einem Wachstum von reinen Elektrofahrzeugen um 8,5% auf 510.000 im Vergleich zum Vorjahr (2022: 470.559). Insgesamt befindet sich die Elektromobilität in Deutschland angesichts steigender Zinsen und rückläufiger Förderungen in einer kritischen Marktphase. Für einen weiteren dynamischen Markthochlauf fehlt es vor allem an Modellen in niedrigen Segmenten mit Anschaffungspreisen auf Höhe der Verbrenner.

Abbildung 1: BEV- und PHEV-Anteile an den Neuzulassungen in Deutschland (Okt 2021-2023)

Quelle: CAM

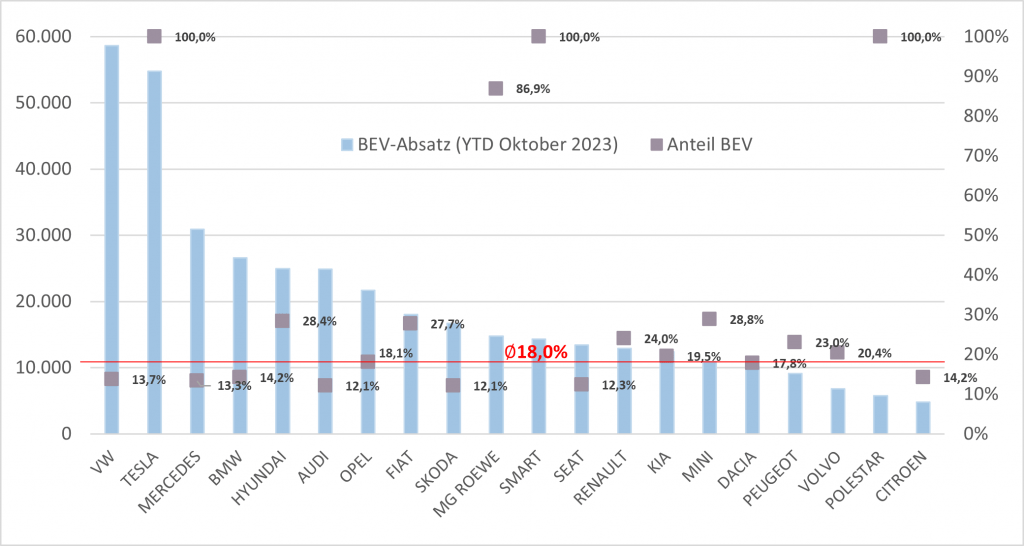

Marktführer unter den Elektrofahrzeugen (BEV) in Deutschland ist im bisherigen Jahresverlauf die Marke VW mit 58.661 Neuzulassungen, dicht gefolgt von Tesla mit 54.761 Pkw (vgl. Abbildung 2). Die Marken Mercedes, BMW, Hyundai und Audi liegen mit deutlichem Abstand auf den Rängen 3 bis 6. In die Top-10 der BEV-Neuzulassungen gelangen noch Opel, Fiat, Skoda und MG Roewe. Als Tochterunternehmen des SAIC-Konzerns schafft es MG als erste chinesische Marke in die Top-10 der bisherigen BEV-Neuzulassungsstatistik. Neben den reinen Elektro-Marken Tesla, Smart und chinesischen Elektromarken wie Polestar, Great Wall Motors, BYD sowie Nio erreichen einige Hersteller deutlich überdurchschnittliche BEV-Anteile an den Neuzulassungen. Auf hohe BEV-Anteile kommen die Modelle von MG mit knapp 87%, Hyundai, Fiat und Mini mit rund 28% sowie Renault, Peugeot und Volvo mit über 20%. Unterdurchschnittlich zum Markt bewegen sich hingegen die BEV-Anteile von BMW (14,2%), VW (13,7%), Mercedes (13,3%) und Audi (12,1%). Bei Herstellern wie Honda (5,3%), Toyota (4,8%) oder Ford (3,5%) spielen reine Elektrofahrzeuge beim Fahrzeugverkauf in Deutschland noch fast keine Rolle.

In Europa (EU-EFTA-UK) legt der Verkauf von vollelektrischen Pkw weiter zu. Zwischen Januar und Oktober 2023 meldet der Branchenverband ACEA 1,63 Mio. neu zugelassene BEVs, was einer Steigerung von 45% gegenüber dem Vorjahreszeitraum entspricht. Damit haben elektrische Fahrzeuge mittlerweile einen Marktanteil von 15,2%. Ein Jahr zuvor lag dieser noch bei 12,2%. Neben Deutschland weisen insbesondere das Vereinigte Königreich (262 Tsd.) und Frankreich (230 Tsd.) hohe BEV-Absätze aus, wenngleich deren Marktanteil mit 16,3% bzw. 16,0% noch immer geringer als hierzulande (18,0%) ist. Eine starke relative Verbreitung vollelektrischer Fahrzeuge zeigt sich hingegen in Schweden (38,6%), Finnland (33,5%), den Niederlanden (29,5%) sowie im Pionierland Norwegen (83,5%). Dagegen besitzen BEVs in Spanien (5,0%) und Italien (3,9%) bislang nur eine geringe Marktdurchdringung.

Abbildung 2: Absatz und BEV-Anteil der Top-20-Automobilhersteller (Marken) in Deutschland (Jan-Oktober 2023)

Quelle: CAM

Eine hohe Dynamik der Elektromobilität zeigt sich in China. Dort liegen die inländischen BEV-Neuzulassungen nach zehn Monaten bereits bei etwas über 4 Mio. Pkw, was einem Marktanteil von 23,2% entspricht. Damit ist in der Volksrepublik knapp jeder vierte verkaufte Pkw vollelektrisch. Während BEVs mit einem Wachstum von 19% gegenüber dem Vorjahreszeitraum nur moderat zulegen, steigt die Bedeutsamkeit von Plug-In-Hybriden stark überdurchschnittlich. In den ersten zehn Monaten wachsen PHEVs um 83% auf nunmehr knapp 2 Mio. Einheiten. Damit machen EVs (BEV/PHEV) in China mittlerweile mehr als ein Drittel (35%) der Pkw-Neuzulassungen aus. Im Vorjahreszeitraum (Jan-Okt. 2022) lag der EV-Marktanteil an den Neuzulassungen noch bei 26,5%.

Weiterhin steigt die Bedeutung des Fahrzeugexports aus China rasant an. Laut CAAM wurden zwischen Januar und September 2023 rund 3,4 Mio. Fahrzeuge (davon 2,84 Mio. Pkw) in andere Länder verkauft, was einem Zuwachs von 60% (Pkw: +67%) entspricht. Darunter befinden sich auch knapp 825 Tsd. EVs (759 Tsd. BEVs, 65 Tsd. PHEVs), die zusammen um 110% zulegen und damit bereits knapp ein Viertel (24%) am Gesamtexport ausmachen. Die größten Exporteure sind SAIC mit 761 Tsd. Fahrzeugen und Chery mit 648 Tsd. Einheiten, gefolgt von Tesla (265 Tsd.), Chang‘an (261 Tsd.) und Geely (247 Tsd.). Damit überholt China in diesem Jahr erstmals auch die Fahrzeug-Exportnation Japan, nachdem bereits im Vorjahr Deutschland auf Rang 3 verwiesen wurde. In Japan wurden in den ersten neun Monaten des Jahres nur 3,2 Mio. Fahrzeuge (davon 2,85 Mio. Pkw) exportiert (+16%), während es hierzulande rund 2,4 Mio. Pkw (+22%) waren. Für den Monat Oktober verzeichnet China einen neuen Exportrekord: Insgesamt wurden 488 Tsd. Fahrzeuge (davon: 421 Tsd. Pkw) exportiert. Deutschland kommt zum Vergleich nur auf ein Volumen von 256 Tsd. Pkw. Demnach ist abzusehen, dass China auch über das Gesamtjahr Japan überholen und zur größten Fahrzeugexportnation aufsteigen wird (vgl. Abbildung 3).

Abbildung 3: Fahrzeugexportvolumen im Ländervergleich China, Japan, Deutschland (2019-2023)

Quelle: CAM * exkl. Nutzfahrzeuge

Studienleiter Stefan Bratzel: „Während die Elektromobilität in China weiter auf hohem Niveau wächst, schwächt sich die Dynamik in Deutschland und befindet sich in einer kritischen Übergangsphase. Höhere Zinsen und abnehmende Förderungen führen zu höheren Leasing- und Finanzierungsraten der ohnehin teureren Elektrofahrzeugen und bremsen absehbar die Marktdynamik. Hinzu kommt, dass die tendenziell gutverdienenden, technikaffinen Early Adopter versorgt sind und zunehmend die niedrigeren Marktsegmente und Käuferschichten mit deutlich kleinerem Geldbeutel adressiert werden müssen. Deshalb braucht es für den weiteren Markthochlauf zeitnah mehr Elektromodelle unterhalb der Mittelklasse, deren Anschaffungspreise auf Höhe der Verbrenner liegen. Für die europäischen Automobilhersteller ist die Reduzierung der Herstellkosten die größte Herausforderung, um den Preiskampf gegen Wettbewerber wie Tesla und einigen chinesischen Herstellern zu bestehen.“